受全球新冠疫情冲击和石油价格战开启等因素叠加影响,截止当前,欧美发达国家股指不到40天的时间里从近期高位或者有史以来的高位断崖式回落,全球货币宽松和经济刺激此起彼伏。虽然国内疫情已得到有效控制,企业复工复产有条不紊,但要高度关注欧美资本市场波动背后的更大潜在危机。

一,欧美资本市巨震是表象,不是原因

1、新冠疫情仅是欧美资本市巨震的触发因素。2020年2月底以来,欧洲国家新增新冠病例确诊数量开始快速增加,意大利、西班牙、德国等新增确诊病例累计数量在半个月的时间内快速达到万例,诸多欧洲国家病死率甚至超过了中国疫情爆发时的4%;3月份以来,美国新冠病例确诊数量也开始逐步增加,3月18日也就是美股史上第五次熔断当天,美国新冠病例确诊公布数量进入快速上升阶段,并在短短10天内确诊病例累计数量超过10万,在20天的时间里确诊病例逼近40万。由于新冠肺炎疫情高传染性,需要一定程度上降低人流交往和聚集,直接影响了绝大部分服务业以及劳动密集型制造业的生产经营活动,打击了资本市场投资者信心,触发了欧美发达国家资本市场调整。

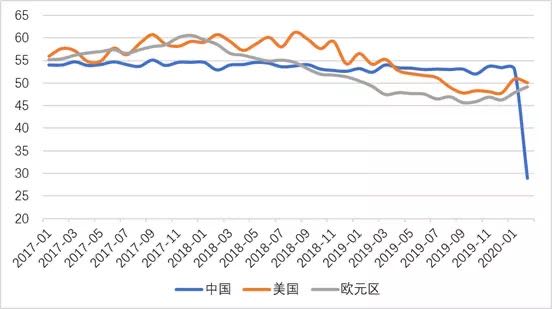

2、然而本质是欧美长期持续货币宽容下经济疲软。2008年全球金融危机以来,欧美发达国家实施了全面宽松货币政策,带动了资本市场复苏甚至屡创新高,但实体经济并没有完全相向而行,欧美资本市场调整本就在路上了。根据德国联邦统计局公布的数据,欧洲经济“火车头”德国2019年GDP全年增速仅为0.6%,创六年以来的新低;2020年一月及二月,新车销量下滑近20%,即使推出更高新能源汽车购买补贴政策,也未能阻止汽车销量进一步下滑。以具有经济“晴雨表”之称的制造业PMI数据来看,欧元区总体PMI在2019年2月降至枯荣线(50%)以下。而美国的PMI也在2019年8月份降至50%以下,并维持在50%以下直至2020年初方略有所回升。为了提振美国经济美联储在2019年下半年已进行了3次降息,将政策利率目标区间降至1.50%-1.75%。此外,近年美国国债收益率下跌也预示着人们对于美国经济发展前景担忧,2019年美国2年期和10年期国债收益率之间出现了“倒挂”现象,即为经济衰退的预警。

图1 中国、美国及欧元区制造业PMI

数据来源:国家统计局、美国ISM制造业指数、WIND

3、加上原油价格暴跌因素引发欧美股市大幅调整。无论是新能源汽车在全球推广,还是各大传统车企宣布进军新能源汽车领域,都预示着汽车行业对原油的需求减少。当原油需求减少,“欧派克+”各国通常会进行协商,通过分配原油产量减产份额来维护国际原油价格,保证各国原油行业的收益。但是本次全球原油需求下滑与以往不同,是经济下行叠加新冠疫情,原油需求巨幅下滑,俄国能源部副部长索罗金表示美国、欧洲和亚洲的石油需求每日减少约1500万至2000万桶之间,而“欧佩克+”往常根据经济形势调整的减产量多为100至200桶/每日。为此3月7日“欧佩克+”召开了减产协议谈判,但是各国相互存在严重分歧导致谈判破裂,为此沙特开启了原油价格战,在调低原油售价的同时还调高了4月份每日原油产量,导致国际油价从60美元每桶暴跌至20美元每桶,由于原油期货具有金融属性,与资本市场高度相关,美股2周内四次熔断均和原油价格暴跌几乎同步。

4、高杠杆与被动式操作则加速了欧美资本市场下跌。美国的资本市场上,多数金融产品都是带杠杆的,以美国知名的桥水基金为例,其采用Risk Parity(风险平价)的投资策略,就是采取购入美国国债并以循环再融资的方式为基金产品带来更多的收益,而当债市、股市下跌至设定的风险位之时,此类基金往往会被动平仓。由于其杠杆组成会带动债市、股市一系列的连锁被动平仓效应,造成市场下跌势头迅猛。而被动式操作为主的ETF基金也成为了本轮暴跌的元凶之一,2019年底美国的ETF基金规模已经超过了4万亿美元,虽然比起美国的股市市值和债市市值来说并不多,但是根据被动式操作的理念,一旦市场跌幅超过一定比例被动式ETF基金就会自动卖出,在“熊市”的氛围下被动式ETF基金处于一个越跌越卖的状态,形成“踩踏”效应,引起市场其他投资者恐慌,跟风大幅抛售股票、债券。

二,欧美资本市巨震背后的潜在危机

1、非金融企业依赖高杠杆孕育债务风险。资本市场巨震带来信用坍塌和萎缩,引发实体企业债务风险,尤其是处于高位杠杆率下非金融企业。根据美联储公布的最新数据显示,2019年美国非金融企业的总负债达到了5年以来的负高点,约有28.22万亿美元,与当年GDP之比达到131.68%。虽然美联储直接从商业票据、发放贷款以及偿还企业债3个维度向企业提供流动性,但考虑全球疫情持续蔓延和一些国家以邻为壑政策,任何的“风吹草动”都会引爆企业在经营层面上的债务风险。

图2 美国非金融企业总负债(万亿美元)及占GDP比重(%)

数据来源:美联储-非金融企业资产负债表

2、资本市场巨震引发的流动性危机点燃债务风险。美联储早在2020年3月3日就出手调低了联邦基金利率至1.0-1.25%区间,在随后的20天内,美联储推出了包括存款准备金率再降至零等15项货币政策措施,市场声音纷纷质疑美联储反应过度,一口气打光“子弹”,导致美元价格指数大跌至3月9日美股发生熔断为止。直到美联储直接宣布推出无限量QE计划,缓解了美股大三股指本轮的下跌趋势。然而,从美元价格指数的走势来看,美联储并非反应过度,而是完美体现了作为世界顶级央行的洞察力。美元价格指数在3月9日当天报95.03,随后一路暴涨,在美股第四次熔断的当天3月18日达到了2016年以来的历史高位103,代表着美元现金的极度紧缺。当3月23日美联储宣无限量QE计划之后,美元价格指数应声回落至100以下,才暂时解决了美元现金的流动性。

由于美国境内资本市场流动性缺失导致的投资者抛售非美元资产回国救场,美联储需要与多国央行紧急签署货币互换协议,才能缓解美元国际流动性问题。此次流动性危机来势汹汹与美国境内其一贯的高杠杆、低储蓄习性有关,40%美国家庭拿不出400美元救急,企业依赖债务长期在高杠杆情况下经营,金融机构热衷于给金融产品加高倍杠杆。当前的流动性危机被美联储海量“放水”所缓解,但造成流动性紧缺的根本问题并未得到解决,联储的“放水”事实上仅是维系了高杠杆和低储蓄的危机状态,流动性危机以及其背后的债务风险仍未消除。

3、全球石油需求暴跌触发的原油价格危机加剧美国债务风险。新冠疫情蔓延导致的原油需求暴跌不再是平时“小打小闹”的减产就能解决的,“欧佩克+”组织想要维持市场油价稳定,需要将往日的减产数量扩大十倍以上,而世界上最大的产油国——美国并不在“欧佩克+”的减产体系范围内。可以说就算“欧佩克+”减产协议达成了,各成员国大幅减少石油产能,美国页岩油行业也是不会减少每日产量的,因为在市场需求急剧减少的态势下,保持自身的石油市场份额才是保持企业存活下去的根本,“欧佩克+”的各成员国也存在同样的考量。

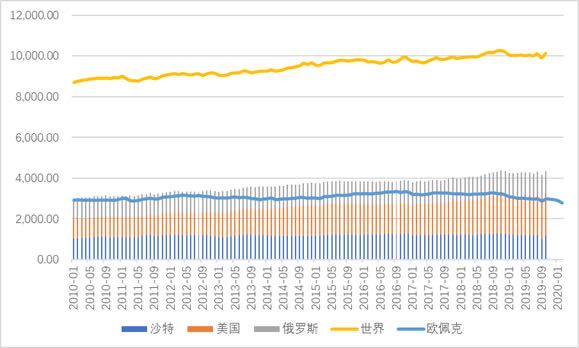

“欧派克+”各国间减产执行力度不尽相同,沙特作为“欧佩克”的老大哥往往被迫执行额外的减产份额,从而保证国际原油市场的供给均衡。根据金融机构调查显示,2019年12月沙特原油减产执行率高达200%,而俄罗斯虽然是“欧佩克+”的成员但是减产执行力度常年维持在90%左右。在“欧佩克+”组织谈判减产维护国际油价市场期间,美国原油产能一直在扩大,2019年第四季度的每日产能近乎其余两大产油国2倍,如下图所示。

原油需求大幅下跌对沙特的影响尤为剧烈,石油及相关行业对其GDP贡献超过30%,仅是沙特阿美这单一原油公司2018年的纳税额达到了千亿美元,而沙特2018年的财政收入总额约为3300亿美元。为了保证国家财政的可持续性,沙特有着更强烈的追逐市场份额动机,若是在减产谈判中无法保证自身的利益,沙特恐怕不会轻易结束石油价格战。当前看来,原油减产协议是很难达成的。

图3三大产油国、“欧佩克”及世界原油产量(万桶/日)

数据来源:美国能源信息署、WIND

原油需求和价格的双重暴跌直接导致美国页岩油公司债务风险加剧,在上一轮石油价格战中,美国页岩油公司为了存活就已经背负了巨额债务,根据穆迪评级公布的数据显示,美国页岩油企业债券在未来四年内到期的约有2000亿美元,在2020年到期的约有400亿美元。虽然债务涉及的金额不算太多,但其融资需求会提高整个企业债市场的融资成本,对于处于高杠杆状态和经济下行压力下的美国企业来说可谓是“雪上加霜”。

三,欧美资本市场巨震潜在危机的政策对应

1、应对全球市场循环萎缩风险。伴随着全球疫情发展,各国经济下滑,各类主体需求都在减弱,欧美国家已经开始出现失业潮,各国申领失业救济金人数都在飙升,短期内的经济衰退已无法避免。欧美国家有极大动力和可能把疫情期间封关停航和缩减国际订单长期化,以强化本国市场内需消化本国非金融企业债务危机,将对我国以往全球工厂模式造成重的冲击。我们需要在“稳外贸”政策基础上,对以外销为主的生产企业帮助其寻求出口转内销的渠道,或者支持其全球产能布局,保障企业生产和发展。同时加大国内市场扩大消费政策力度,支持消费金融、物流配送等设施网点建设和在线教育、在线娱乐等新兴业态发展。

2、化解部分国家“乱甩锅”攻击。由于一些国家自身危机沉重,污名中国、转移视线,挥舞大棒、发起制裁,煽风点火、制造事端等等,在未来一段时间内可能会更加严重。对此,我们要更加遵循国际法律法规秩序,更加注意规范国际经贸合作行为,坚定自身发展节奏,加大创新驱动发展,以扎扎实实提升硬实力来体现国际竞争力和影响力,化解国际“乱甩锅”“软封锁”。同时,需要以高度文化自信,支持国人形成海外舆论阵地,提高国际社会舆论话语权。

3、谨防国际热钱对国内市场冲击。美联储推出了无限量货币宽松计划,欧美各国也出台了万亿救市措施,全球政府在短时间内都释放出了大量的资金应对新冠疫情带来的经济冲击,刺激了国际资本寻求其他避险资产谋求收益巨大动机,已经控制疫情恢复生产的中国和人民币资产或许是国际资本下个目标之一。在今年4月启动新一轮金融开放的当下,我们需要谨防国际投机资本对国内经济冲击,强化资本跨境流动监管和调控,警惕一些国家国内危机和风险向我国国内的转嫁。

4、应对美联储再次货币“大放水”。联合日本、欧洲货币监管当局,把美国拉上“谈判桌”,探讨全球货币政策协调和综合改革,敦促美国降低债务杠杆和鼓励居民储蓄,共同防范全球爆发金融危机的风险。同时,支持中国企业与全球做生意仍然以做成生意为第一原则,而不是刻意选择用什么货币;支持中国企业利用国内资本市场(外汇期权等)处置与“一带一路”弱势货币国家用弱势货币贸易结算的风险;探索的特别结算机制,降低对国际美元体系依赖。

(4)

推荐阅读

-

国家发展战略与宏观经济政策

深圳市属国企参与粤港澳大湾区建设策略研究 2019-11-25 11:22本项目通过分析粤港澳大湾区及深圳国资国企服务大湾区的建设现状、需求与机遇,结合先进城市国资国企参与区域经济合作的经验启示,提出深圳国资国企服务粤港澳大湾区建设思路及重点举措,为深圳国资国企参与粤港澳大湾区建设提供理论及现实支撑。

阅读全文 -

企业战略与投资决策

深圳市投资控股有限公司产业管理工作指引 2019-11-15 15:30本项目明确了投控“十三五”期间产业布局实施路径、投资并购以及产业孵化项目筛选标准,以期落实国家、省市产业政策要求、国资投资公司功能要求,并突破产业板块发展瓶颈要求。本项目梳理了产业板块依托优势主业拓展优质增量业务的重点方向,并提出产业板块探索新兴产业布局的理念、标准和规范。

阅读全文